Les options sont des produits financiers moins connus que les actions ou les obligations. Cependant, il s’agit d’un mécanisme qu’il est important de savoir, car il est largement utilisé dans le monde financier et commercial. Elles permettent, par exemple, de se prémunir contre le déclin des marchés ou de générer une pension.

Plan de l'article

- Qu’ est-ce qu’une option ?

- L’ appel et le put

- Pertes potentielles

- Options européennes et américaines

- Options à l’intérieur et à l’extérieur

- Options de couverture contre le risque de chute des marchés : le taux de protection

- Options pour générer une pension : L’appel couvert

- Comment acheter des options ?

- Quelle performance pour les investisseurs ?

- Les options ont des avantages indéniables dans la finance et la vie quotidienne

- Résumé pour Saver 3.0

- Foire aux questions sur les options financières

Qu’ est-ce qu’une option ?

définition de l’option

Une option est un produit financier qui accorde le droit d’acheter ou de vendre un actif (comme une action, une obligation, des marchandises, etc.) à un prix convenu au début et pendant une période déterminée. Le prix convenu au début est appelé en anglais le prix d’exercice ou la grève. Le prix de l’option est appelé la récompense (prime en anglais).

A découvrir également : Signification des actifs financiers : définition et caractéristiques à connaître

Il s’agit d’un dérivé, c’est-à-dire un produit financier, qui dépend du chiffre d’affaires d’un actif sous-jacent sans investir activement directement dans cet actif.

Exemple pour ce dérivé

Prenons un exemple pour le rendre plus significatif : une option peut être le droit (pas l’obligation) d’acheter la part de l’ensemble de l’entreprise en 6 mois à un prix de 20 euros (disons, total aujourd’hui indique 30 euros). L’investisseur qui lui vend cette option est obligé de lui vendre un total de 20 euros. Cette option est valable sur le marché pour 15 euros. Mettons-le sur l’expiration de l’option dans 6 mois :

A lire également : Pourquoi acheter de l'argent métal ?

- Si le prix total est de 50 euros, l’investisseur exercera son option. Donc il va acheter un total à 20 euros. Il pourra vendre Total à 50 euros tout de suite. Il fait donc une « marge » de 30 euros. Cependant, puisque l’option coûte 15 euros, elle gagne finalement 15 euros (50 euros — 20 euros — 15 euros).

- Si le prix total est de 25 euros, l’investisseur exercera son option. Donc il va acheter un total à 20 euros. Étant donné que l’option coûte 15 euros, le tout lui a coûté 35 euros et donc il perd 10 euros (25 euros — 35 euros).

- Si le prix total est de 10 euros, l’investisseur n’exercera pas l’option. Puisque l’option coûte 15 euros, elle perd 15 euros.

Comparaison des options avec l’achat d’actions traditionnelles

Comparez l’achat de l’option avec l’achat du stock initialement dans ces trois cas :

- Si le prix total est de 50 euros, l’investisseur gagne 20 euros, puisque l’action est passée de 30 euros à 50 euros. Il gagne plus que l’option.

- Si le prix total est de 25 euros, l’investisseur perd 5 euros, car l’action est passée de 30 euros à 25 euros. Il perd moins que l’option.

- Si le prix total est de 10 euros, l’investisseur perd 20 euros, car l’action est passée de 30 euros à 10 euros. Il perd plus qu’avec l’option.

Vous pouvez voir que dans cet exemple le permis option d’ajuster la performance et le risque.

Petite page : Tous les chiffres des exemples (haut et bas) sont des données réelles à la fin d’avril 2020.

L’ appel et le put

Il existe des options d’achat appelées appels en anglais. Il y a aussi des options de vente appelées « met ».

L’ exemple précédent est un appel. Mais prenons un exemple d’option de vente : le droit de vendre un total de 40 euros dans les 6 prochains mois.

Notez qu’il est possible d’acheter, mais aussi de vendre des mets. Il faut toujours un acheteur et un vendeur. Nous pouvons utiliser les techniques de vente à découvert dont je parle. De la même manière, vous pouvez acheter ou vendre des appels (courts).

Il existe des techniques qui mélangent l’achat et la vente de Call and Put. Les possibilités sont presque infinies.

Pertes potentielles

illimitées On peut également noter que Les pertes peuvent être illimitées. Imaginez le vendeur de l’option dont nous avons parlé dans l’exemple ci-dessus. Si le montant total après 6 mois vaut 50 euros, le vendeur de l’option doit vendre un total de 20 euros à l’acheteur de l’option. Donc il va perdre 30 euros. Comme il a racheté la prime de 15 euros, il perd en fait 15 euros.

Que faire si un total de 70 euros vaut ? Il va perdre 35 euros. Plus l’action augmente, plus elle perd et il n’y a pas de limite ! C’est un jeu dangereux…

Options européennes et américaines

Il existe deux types d’options. Dans le cas des actions dites américaines, les détenteurs d’options peuvent exercer leurs droits pendant toute la période allant jusqu’à la date de déclaration. Dans le cas des options dites européennes, les détenteurs d’options ne pourront exercer leur droit qu’au dernier jour.

La plupart des options énumérées sont « américaines » et les options de gré à gré sont plus Type « européen ». En outre, les options pour les index sont souvent de type européen. Il est nécessaire de regarder attentivement pour être sûr de ce qu’il faut acheter (comme avec tout produit financier).

Options à l’intérieur et à l’extérieur

La valeur intrinsèque

La valeur intrinsèque d’une option est appelée la différence, si elle est positive, entre le prix de l’actif sous-jacent et le prix d’exercice. Par exemple, si le prix total est de 30$ et que l’option a un prix d’exercice de 20$, la valeur de la propriété de l’option est de 10$.

On dit qu’une option d’achat est :

- Devise externe dans laquelle le prix de l’actif sous-jacent est inférieur au prix d’exercice (valeur intrinsèque nulle)

- dans la devise dans laquelle le prix de l’actif sous-jacent est supérieur au prix d’exercice (valeur intrinsèquement positive)

- . le prix d’exercice. est égal au prix d’exercice (valeur réelle zéro)

Valeur temporelle

Cependant, la valeur d’une option est supérieure à sa valeur intrinsèque. Il est nécessaire d’ajouter la valeur temporelle. C’est la probabilité d’avoir une valeur intérieure plus élevée.

Ainsi, nous avons vu que le prix de l’option, dont nous parlons dès le début, est de 15 euros. Cette valeur est la somme de la valeur intrinsèque (10 euros) et de la juste valeur (5 euros).

La valeur temporelle dépend de nombreux paramètres, y compris la volatilité du sous-jacent et la durée de vie de l’option. Les plus mathématiques seront intéressés par les différentes façons d’évaluer les options, y compris le célèbre modèle Black-Scholes.

Options de couverture contre le risque de chute des marchés : le taux de protection

Lorsque nous avons pris sur l’exemple des options sur Total, nous avons vu qu’il était possible d’utiliser son Ajuster le risque. Continuons ce sujet très intéressant.

Il existe de nombreuses stratégies d’option. Examinons certains d’entre eux.

Qui ne veut pas se protéger contre les craquelins boursiers ? C’est possible avec les options.

Exemple de protection contre le déclin du marché boursier

Imaginez que nous ayons des FNB S&P 500 et que nous voulions nous assurer que notre portefeuille financier ne tombe pas trop.

Il existe des options sur le S&P 500 et même sur les FNB S&P 500. Lorsque j’écris ces lignes, le FNB US SPDR S&P 500 est de 279$. Vous pouvez acheter un put avec un prix d’exercice de 200$ pour décembre 2020 (un peu plus de 6 mois). Le put vous donne le droit de vendre le S & P 500 à ce prix. Si le FNB S&P 500 tombe à 150$, vous pouvez vendre votre stock S&P de 500$ à 200$. Vous ne perdrez jamais plus de 30% de vos actions (200/279) dans les 6 prochains mois. Bien sûr, le put a un prix. Il vaut actuellement 8,5$. Vous devrez payer 8,5 USD (3%) pour vous assurer contre une baisse de 79 USD (30%) au cours des 6 prochains mois.

La perte maximale doit tenir compte du coût de la prime

Dans ce scénario, nous nous protégeons du déclin et l’investisseur a toujours des profits illimités, pas réduits ! Si le FNB reste supérieur à 200$, n’exercez pas l’option et laissez mourir. Bien sûr qu’on a perdu le bonus. Un assureur ne vous remboursera pas votre assurance ménagère si vous n’avez pas été volé dans l’année.

Options pour générer une pension : L’appel couvert

Une autre stratégie potentiellement intéressante est l’appel secrète. L’épargnant a investi dans un actif. Il vend une option d’achat (un appel) pour cet actif. Prenons un exemple maintenant.

Le Investisseur investit dans le FNB US EEM, qui poursuit les marchés émergents. Ce FNB génère actuellement 36$. Il vend l’appel « Fin juin à un prix d’exercice de 40$ » pour 4,50$. L’épargnant a gagné un revenu de 4,50$ (13 %) au cours des 2 prochains mois. Pas mal ! Nous recommençons tous les deux mois…

Bien sûr, si le FNB des marchés émergents dépasse au moins 40$, l’acheteur d’appel exercera bien sûr son option, c’est-à-dire que 40$ achètera le FNB qui marquera plus. La stratégie fonctionne si l’ETF ne croit pas trop. Si le FNB tombe trop fortement, il perdra également sa valeur FNB. En fait, nous devons être conscients que nous abandonnons complètement le potentiel de hausse !

Comment acheter des options ?

Le marché des options est très développé. Évidemment, surtout aux États-Unis, mais aussi en Europe. L’un des marchés d’options les plus connus est le Chicago Board de Options Exchange (CBOE), car il est le plus ancien (premières années) 70).

Options sur Euronext

Les options peuvent être achetées auprès d’Euronext. Par exemple, Euronext propose des options pour les FNB suivants :

- iShares Core EURO STOXX 50

- iShares MSCI Marchés émergents

- iShares MSCI Japon EUR Couverture

- iShares Core MSCI Europe

- iShares Core FTSE 100 OPCVM

- iShares Core S&P 500

- iShares MSCI World

Options pour Börse Direct et Binck Brokers

Les courtiers peuvent également accorder l’accès aux options. Voici l’interface utilisateur des options du CAC 40 sur Bourse Direct

Voici un aperçu des options Total à Binck :

Comme le rappelle l’AMF, le marché des options est réservé aux investisseurs (très) avisés.

Options sur les portails d’information

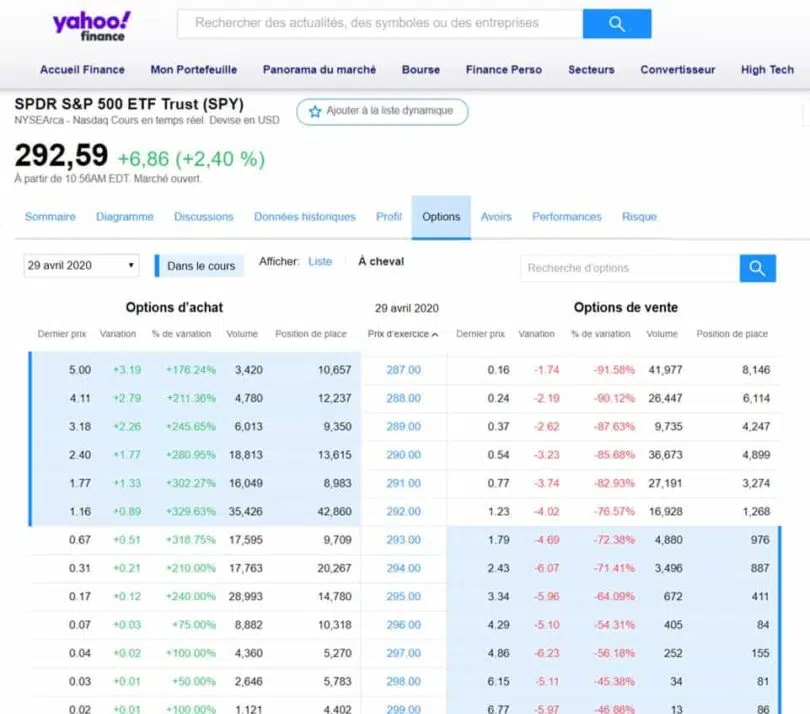

Notez que l’image en haut de cet article contient les données d’option sur le FNB est S&P 500 est répertorié sur le portail Yahoo Finance aux États-Unis. Vous devez sélectionner une option et cliquer sur l’onglet Options. Cependant, toutes les options ne sont pas référencées dans ce portail. C’est aussi le cas avec divers courtiers.

Quelle performance pour les investisseurs ?

Un jeu à somme nulle

Contrairement aux placements en actions, l’investissement en option est un jeu à somme nulle. Il doit y avoir un gagnant et un perdant. Le jeu est même négatif en raison des frais. Ça ne veut pas dire que c’est inutile. Cela signifie simplement que vous devez être conscient de cela.

Cependant, il est important de savoir que les techniques citées ici, soit pour se protéger du bruit, soit pour créer des revenus, ne fonctionnent pas très bien (en plus d’être compliquées). En ce qui concerne la possibilité de vous protéger du bruit, le coût de cette assurance est absolument élevé.

La performance d’une stratégie anti-crash

L’ indice CBOE simule la protection contre les chutes en bourse

De plus, CBOE a même créé un indice pour cette stratégie. C’est le Cboe S & P 500 5% Put Protection Index. L’indice suit la performance d’une stratégie d’investissement dans l’indice S & P 500, et l’achat d’une option mensuelle fixe 5% de la monnaie pour se couvrir lui-même. L’index utilise des termes mensuels qu’il renouvelle chaque fois qu’il expire.

L’ indice commence en 1986, de sorte que vous pouvez avoir des commentaires assez intéressants (même si la performance passée n’affecte pas les performances futures).

De juin 1986 à juin 2019, nous constatons les pertes maximales d’un investissement dans la S & P 500 (la zone en bleu) et dans la stratégie de protection put (la courbe en rouge).

Protection limitée contre les crachs et les coûts haute assurantiel

Il s’avère que la diminution maximale de la stratégie de protection avec des options est beaucoup plus de 5% ! En fait, c’est presque 40% !

La diminution maximale est de plus de 5% pour de nombreuses raisons, mais citons en deux :

- La diminution sur un mois peut être supérieure à 5%, puisque vous devrez payer la prime des putts. En période de crise boursière, la volatilité augmente et le prix des options disparaît. En fait, le prix des options (en particulier) dépend de la volatilité. Par exemple, seulement en Janvier 2008, la stratégie a perdu plus de 10% (volatilité implicite, le VIX – dont nous parlerons dans un autre article, a augmenté à plus de 40%).

- L’ automne peut être enchaîné sur plusieurs mois !

Il semble évident que cette stratégie ne limite pas les baisses aussi longtemps que possible. La diminution maximale est de 40% par rapport à 50% pour le S&P 500 découvert ! C’est toujours bon à prendre, mais pour quel prix ?

En contrepartie de cette mini-protection, la stratégie des options de vente aura abandonné 3,2 points de crédit par an (7% de performance annuelle pour la stratégie, contre 10,2% pour le S&P 500).

La performance est également plus ou moins équivalente à un portefeuille de 60 % d’actions S & P 500 et 40 % de trésorerie. Surtout, cependant, la protection contre la baisse est bien pire que celle du portefeuille (en partie) juge les actions ! Il aurait été préférable de réduire la répartition des capitaux propres plutôt que de poursuivre cette stratégie complexe.

Mais en fin de compte, ce n’est pas une surprise. C’est juste une meilleure entreprise de vendre de l’assurance que de l’assurance !

Les options ont des avantages indéniables dans la finance et la vie quotidienne

Protégez-vous contre la modification des devis

La théorie des options peut sembler un peu abstraite et finalement seulement utile à ceux qui effectuent l’ingénierie financière sur les marchés. Cependant, gardez à l’esprit qu’il existe des applications pratiques très intéressantes. Les finances ne sont pas seulement pour les financiers ! Les finances sont utiles dans la vie quotidienne.

Par exemple, ils permettent à une compagnie aérienne de se protéger contre les vidanges irrégulières de pétrole ! Dans son cas, l’assurance contre la chute de pétrole entraînera, bien sûr, des coûts. Mais il est toujours très utile pour la compagnie aérienne.

Options réelles

Une autre application est les options « réelles ». Ils permettent d’évaluer des entreprises et même des projets pour prendre de meilleures décisions dans les entreprises.

Il s’agit d’outils avancés comparés aux méthodes traditionnelles comme la VAN (valeur actualisée nette). En particulier, les options réelles permettent une estimation Possibilité d’ajuster son plan, qui ne fait aucun outil traditionnel du tout.

Bien sûr, c’est plus compliqué. Mais au-delà du calcul, c’est clairement l’approche qui suscite l’intérêt !

Résumé pour Saver 3.0

Comme nous l’avons vu, les options ne permettent pas à un investisseur à long terme de mieux investir. Parce que la complexité n’apporte pas nécessairement d’avantages, et peut-être, au contraire, dans le domaine de l’investissement.

Cependant, si vous comprenez ce qu’est une option, il est possible de mieux comprendre le monde financier. Et c’est certainement très utile, même pour l’économiseur 3.0, qui vise à la simplicité. Parfois, il est nécessaire de comprendre la complexité pour oser la simplicité.

Je vous souhaite le meilleur pour vos économies… et surtout pour tout le reste !

Foire aux questions sur les options financières

Qu’est-ce qu’une option dans Finance ? Une option dans le domaine du financement est un Contrat qui vous permet d’échanger le droit d’acheter ou de vendre un actif sous-jacent (actions, indices, pétrole, or, obligations, etc.). Le mécanisme est proche de celui des contrats à terme, mais dans le cas d’une option, ce n’est pas une décision ferme, mais seulement une possibilité. Il est possible d’exercer ou ne pas exercer son option.

Comment fonctionne une option ? Vous pouvez acheter ou vendre une option. Le droit des ventes est appelé un appel et le droit de vente est appelé put. L’option est limitée dans le temps, la limite est la date d’exercice. Pour les options américaines, l’option peut être exercée à tout moment jusqu’à la date limite. Pour les options européennes, l’option ne peut être exercée qu’à l’échéance. Ces deux types d’options peuvent être trouvés partout dans le monde.

Qui émet les options ? Tout le monde peut théoriquement émettre et échanger avec des options de gré à gré (sans passer par l’échange). Il s’agit de contrats entre deux personnes (légales ou naturelles). Par exemple, les entreprises offrent parfois des options d’achat d’actions à leurs dirigeants et dirigeants. Cela fait partie de la rémunération. En tant que personne souhaitant négocier des options, il est largement préférable que ces contrats soient émis par des institutions financières de premier plan, et en particulier des exportations d’actions. Par exemple, Euronext émet de nombreuses options sur actions ou indices.

Comment calculer le prix d’une option ? Le prix d’une option dépend de nombreux facteurs. L’option a une valeur intrinsèque égale au prix de l’actif sous-jacent moins le prix d’exercice (la valeur intrinsèque est zéro si le prix d’exercice est supérieur au prix du sous-jacent). L’option a également une juste valeur qui est égale à la probabilité que le prix de l’actif sous-jacent soit égal à la probabilité que le prix de l’actif sous-jacent soit égal au prix de l’actif sous-jacent. volatilité du sous-jacent, plus la valeur temporelle estimée est élevée.