Voici le dernier article « théorie » (vous pouvez lire mes 4 derniers cours ici) sur les options avant de passer à des stratégies qui profiteront à votre portefeuille.

Vous découvrirez quelques surprises ci-dessous ! Le comportement des options n’est pas toujours intuitif… mais c’est toujours intéressant.

A lire aussi : Trouver une assurance décennale auto entrepreneur pas cher : conseils et astuces pour économiser

Et comme toujours, j’explique tout cela avec des graphiques, et non avec de longs discours émaillés de lettres grecques (delta, gamma, thêta, etc.), ou d’autres formules mathématiques (Black et Scholes), qui accompagnent souvent la littérature des options.

Je dis souvent cela en parlant des options autour de moi : ils n’ont pas besoin d’être forts en mathématiques pour utiliser les options. La prochaine fois, je vais vous montrer une stratégie qui permettra d’acheter vos actions moins cher.

Lire également : La réduction pour les nouveaux clients chez Amaguiz : comment en profiter

Mais aujourd’hui, suivez-moi, je vous emmène dans les coulisses du bonus d’une option…

Plan de l'article

Les facteurs qui font une option influencer

Théoriquement, la prime d’une option est influencée par tous ces paramètres :

- Prix de l’exercice d’option

- Volatilité de l’actif sous-jacent

- date d’échéance

- Taux d’intérêt (négligeable et intégré dans le prix de la prime si prévu à l’avance)

- Dividendes (négligeables et intégrés au prix premium préconnu)

Je vais décrire les 3 premiers, qui sont les principaux.

Ce qui affecte le prix d’exercice de l’option

La position du prix d’exercice de l’option par rapport au prix du sous-jacent semble avoir une incidence directe sur la prime.

- La valeur intrinsèque dépend directement de la position relative entre le sous-jacent et le coup.

- La position du sous-jacent affecte la valeur intrinsèque, mais aussi la valeur temps. Cette est logique : plus la grève d’option est proche du sous-jacent, plus grande est la probabilité que l’option soit exercée à l’échéance. Plus la valeur de temps est élevée (je vous rappelle que la valeur temporelle peut être considérée comme une sorte de mesure de l’exercice de l’option).

Pour vous aider à bien comprendre cela, je vais prendre l’exemple d’une option qui n’a qu’une valeur temporelle et aucune valeur interne. Une option que nous disons « hors monnaie »

Considérez la société minière aurifère sous-jacente : GoldCorp (GG-NYSE).

Je reviens pour cet exemple car il remonte au 24 novembre 2012, mais cela ne change rien à comprendre.

Le 24 novembre 2012, l’action était cotée à 41,36$. Je suis intéressé par toutes les options pour la date limite d’avril 2013 (20 avril 2013, 147 jours plus tard) à partir de la devise (donc c’est seulement la juste valeur ).

Ceci est le développement premium de ces options en fonction de leur prix d’exercice (tous les prix d’exercice compris entre 41$ et 20$). ******

Comme vous pouvez le voir, la valeur temporelle avec un mis sur la devise est maximale (grève de 41$). Ensuite, il diminue plus, la grève est loin du prix du sous-jacent, mais non linéaire (ce n’est pas une ligne droite).

Nous allons profiter de cet aspect dans la prochaine stratégie, que je vais vous montrer d’acheter votre stock moins cher.

Influence de la volatilité sous-jacente

La volatilité, vous en avez probablement entendu parler… a également un impact énorme sur les options… En savoir plus

Dans une telle mesure que parfois on dit que lors de l’achat d’une option « acheter de la volatilité » et lors de la vente d’une option, « nous vendons de la volatilité ».

Autrement dit, voici visuellement la différence entre une forte volatilité et faible volatilité :

FORTE VOLATILITÉ :

FAIBLE VOLATILITÉ :

Petite subtilité : pour les options, il est nécessaire de distinguer deux types de volatilité :

- les changements dans lesmesures de volatilité historiques , les fluctuations irrégulières du sous-jacent comme par lepassé ;

- Changements implicites dans les mesures de volatilité , fluctuations irrégulières du sous-jacent, commeprévu dans l’avenir .

Par conséquent, la volatilité implicite est prise en compte dans les options. estimer la volatilité de l’avenir.

Plus les fluctuations attendues du sous-jacent sont élevées, plus il est probable que le prix du sous-jacent augmente dans le La fourchette de la grève, plus le prix de la prime d’option est élevé.

C’ est surtout le cas si les résultats de l’entreprise sont prévus pour être publiés avant l’expiration de l’option : incertitudes et tempête potentielle en vue ! Vous paierez donc plus pour votre assurance quand vous achetez une option…

Il n’existe pas de formule permettant de déterminer la volatilité implicite. Elle est estimée par les acteurs financiers en fonction du contexte du marché, des événements à venir, etc.

Pour voir comment la volatilité implicite détermine le prix d’une option, reportez-vous au tableau suivant :

Sinon, tous les autres paramètres sont les mêmes, voir l’influence de la volatilité implicite sur le prix de la prime d’options de change (les deux dernières lignes).

Influence du temps qui passe…

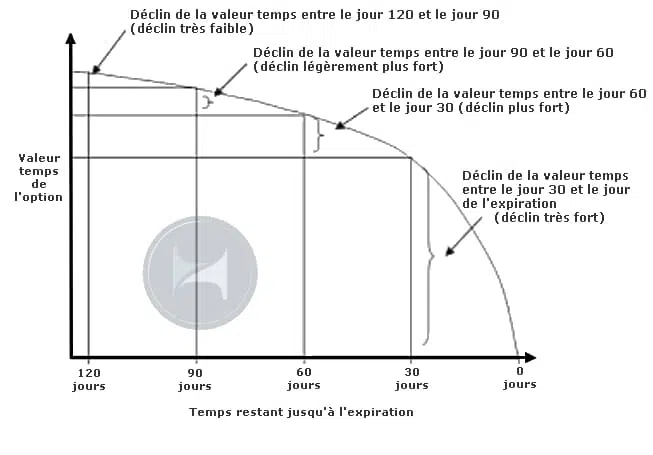

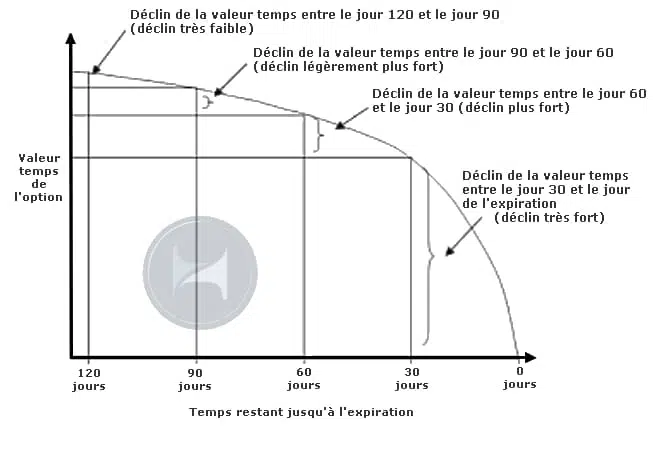

La diminution de la valeur temporelle n’est pas linéaire en fonction du temps : ce n’est pas un Ligne !

Je vous rappelle que la valeur temporelle diminue inexorablement pendant la durée de vie de l’option. Mais si vous êtes loin de la maturité, la valeur temporelle baisse peu. D’un autre côté, si vous approchez la date d’expiration, la diminution de la juste valeur s’accélérera fortement !

Cela aussi ouvrira beaucoup de potentiel pour nos futures stratégies d’option… Mais en ce moment, je te laisse méditer sur ce graphique :

Ce cinquième article ferme les définitions, les paramètres et la théorie des options.

Je vais vous le dire bientôt, pour notre première stratégie concrète !

Gael

plus d’articles sur les options :

- Les options et leur utilité dans la vie réelle (cours d’option #1)

- Utilisation des options dans le secteur de l’énergie (Options de cours #2)

- Options : ce qu’il faut faire avant de commencer besoin de savoir (option cours #3)

- Options : dans, vers ou depuis la devise ? (Cours Options #4)

- Qu’ est-ce qui affecte la prime d’une option ? (Cours Options #5)

- Option Stratégie #1 : Vendre un put pour acheter une action inférieure (prix de l’option #6)

- Exemple de vente : Acheter INFINERA moins cher (Cours Options #6bis)

- Option Stratégie #2 : quand et pourquoi achetez-vous un « appel juste » (Cours Options #7)

- Option Stratégie #3 : quand et pourquoi vendre un « simple appel » (taux d’option #8)

- Option Stratégie #4 : quand et pourquoi acheter un « nu » (Cours Options #9)

- Stratégie d’option #5 : quand et pourquoi vendre un produit mis à nu (taux d’option #10)

Soyez le premier à recevoir directement les nouvelles de La Bourse au Quotidien dans votre boîte de réception

Courriel : SOUSCRIRE Je souhaite recevoir les offres des partenaires de La Bourse au Quotidien. *En cliquant sur le bouton ci-dessus, j’accepte que mon email que vous avez entré soit utilisé, traité et exploité pour recevoir la newsletter gratuite La Bourse au Daily et mon guide spécial. Vous pouvez vous désabonner de La Bourse au Quotidien à tout moment. Voir notre politique de confidentialité.

Trustpilot